- 服务

-

服务

服务商

服务

服务商

消息来源:工业快报 发布日期:2020-04-22 浏览:333

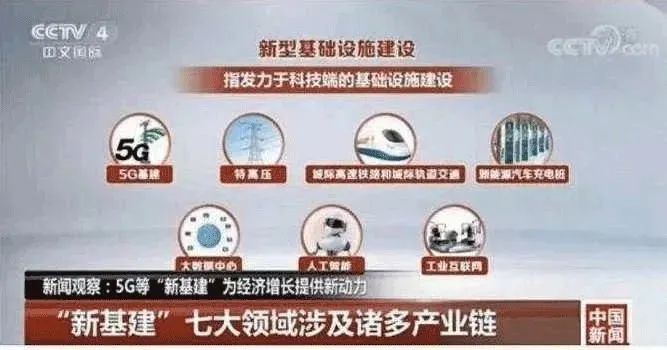

在近期中共中央政治局常务委员会召开的会议中,新基建再次被正名!会议指出要加快推进国家规划已明确的重大工程和基础设施建设,加快5G网络、数据中心等新型基础设施建设进度。

为什么是基建?

随着疫情形势逐渐向好,全国新一轮项目投资开工热潮即将启动,13省市34万亿投资基建。

34万亿是什么概念?如果做个简单对比,2019年我国GDP总量为99.1万亿元,相当于拿出去年34%的GDP来投资基建。

截至3月1日,包括北京、河北、山西、上海、黑龙江、江苏、福建、山东、河南、云南、四川、重庆、宁夏等13个省市区发布了2020年重点项目投资计划清单。这份投资清单共包括10326个项目,其中8个省份公布了计划总投资额,共计33.83万亿元;另有8个省份公布了年度投资额,合计约2.79万亿元。此外,尚未公布项目投资计划地区,正在加快谋划储备一批重大工程项目。如安徽要求各地抓紧申报2020年省重点项目投资计划,贵州要求各地于2月14日前报送第一批储备项目。

怎么对冲疫情和经济下行?

其实最简单有效的办法还是基建。从历史看,1998年亚洲金融危机时中国增发特别国债加强基建,2008年全球金融危机时推出大规模基建投资,尽管当时争议很大、批评很多,但现在看来意义重大,大幅降低了运输成本,提升了中国制造的全球竞争力,释放了中国经济高增长的巨大潜力。

而过去40年,正是适度超前滴基建才让中国制造具有强大的竞争力。单拿印度来看,经济发展潜力释放不出来,很大程度受制于基础设施短缺。

新基建推动装备制造产业持续升级

进入2019年以来,以 5G、特高压、充电桩和轨道交通为代表的新型基础设施建设(简称「新基建」)板块在资本市场上受到追捧。如果把以铁路、公路、机场、水利等为代表的「铁公基」视作基建1.0,新基建一方面大力度弥补1.0的短板,同时更是着眼全球产业与技术竞争。二者叠加对产业升级的带动效应明显。

对新基建的投入本身就是建设现代化经济体系的内在逻辑,一方面致力于解决中国经济社会主要矛盾的基础性工作,同时也为新技术、新产业、新模式和新业态的形成,及其大规模商业化提供必要支撑,是因应21世纪全球产业与技术竞争的当然之举。

工业设备制造是个成熟行业,纯粹的机械和电控技术的改进和创新已很慢,业内产品和商业的创新主要是传统机电技术与 ICT 的融合,机电技术+互联网行业是行业总体发展方向。5G 的商用化会推动 AI、大数据和 IOT 更深入地与机械设备融合,是这个行业的主要创新方向。5G 商用化、大数据和人工智能等新技术为当前产业的数字化转型提供了更强的赋能,带动作用明显。两会宣布将推动「智能+」赋能以及 5G 发展, 对于推进中国装备制造产业的升级无疑是一个重大利好。

让我们走进装备制造行业,深入了解新基建大潮中的产业升级。本篇内容将主要分析轨道交通、工程机械等产业的发展趋势。

轨道交通行业发展趋势

高铁是中国基建的最大名片,据官方数据,截止2018年底,中国高速铁路营业里程已达2.9万公里,占全世界总里程的超过2/3,成为世界上高铁里程最长、运输密度最高、成网运营场景最复杂的国家。

作为拉动我国装备制造业的马车,「铁公基」投资今年再次获得政府关注。报告指出,2019年,我国将「完成铁路投资8000亿元、公路水运投资1.8万亿元,再开工一批重大水利工程,加快川藏铁路规划建设」,铁路投资相比18年规划增长9.3%,重返8000亿元投资水平,公路投资持平。

事实上,2018年铁路计划投资额为7320亿元,实际8028亿元,超额9.67%。国内轨交设备行业景气度整体回暖,公转铁+高铁、城轨通车高峰的到来,带来各类车辆需求和检修后市场也得到大力发展。同时,高铁和轨道交通的建设带动了工程机械及部件、电力设备等市场的繁荣。

轨道行业展望及发展趋势

铁路装备

短期看投资驱动的新线配车,长期看流量驱动的存量加密和检修:新增铁路车辆需求主要来自两方面:一是新线配车需求,二是存量线路配车密度提升。

客运及货运量的增速显著慢于新线投产速度:判断在已有线路背景下,各类运量提升仍有较大空间,带来对各类车辆的新增需求;

动车组和货车需求保持高位:未来三年年均高铁通车里程近3500公里,预计2018-2020年动车需求量维持350-400标准列;「公转铁」带来铁路货运增长,预计未来三年中铁总计划新购置货车21.6万辆、机车3756台;

铁路设备投资加速推进:2018年8月铁总(中国国家铁路集团有限公司)继2015年后首次上调全年投资计划,从7320亿重新调回8000亿;2019年计划投资额达11091亿元,创历史最高。

城轨与城市基础设施

未来两年城轨通车里程仍将保持高位:根据已经批复的各地城轨建设规划,2019-2020年城轨通车里程约为1100/1200公里;

城轨建设增量空间在二三线城市:二三线城市仍有发展空间;

地铁出海模式已趋于成熟:随着「一带一路」的推进,期待未来带来较好表现。

数字化技术推动产业升级,打造软实力

「一带一路」带动国际化发展:高铁、轨道交通等已经出海,本地化制造和服务带来新的数字化管理需求;

数字化、智能化推动供应链与智能工厂建设加速:高铁、动车、城轨和货车等产品的供应链管控和制造过程的数字化亟需进一步整合,以应对数字化、智能化带来的新一轮产业挑战;

产品的数字化、智能化、服务化:5G 会推动 AI、大数据和 IOT 更深入地与佳通设备融合,推动产品创新;数字化、智能化技术的发展推动市场需要更有技术含量的产品和服务。带来数字化研发与服务化管理的机会;

轨交检修后市场在大规模存量下爆发:仅动车组1-4级修未来五年市场空间达920亿,考虑到部分动车组也将进入五级修,十三五期间动车组维修市场空间将超千亿。在后市场服务中数字化技术大有可为;

数字化带来商业与技术创新加速,构建产业生态:受 5G 商用加速和工业互联网发展影响,主要企业都在规划并尝试工业互联网、电商及服务化平台。

工程机械行业发展趋势

工程机械是装备工业的重要组成部分,主要用于国防建设工程、交通运输建设、能源工业建设和生产、矿山等原材料工业的建设和生产,以及农林水利建设、工业与民用建筑、城市建设、环境保护等领域。

工程机械行业整体展望

2019 年,不论是宏观环境还是中观环境,都有利于工程机械行业需求保持稳定增长:

受基础设施+固定资产投资+城镇化需求驱动,2019年平稳增长:挖掘机需求增速放缓,增速有望达5-10%。中泰预测2019年挖掘机销量将达21.32万台;非挖机产品继续保持快速增长,混凝土泵车、汽车起重机等增长有望达15%-20%以上;

市场继续洗牌,份额持续向龙头企业倾斜:竞争加剧市场分化,龙头企业马太效应加强,份额持续走向集中,细分市场表现更明显;

「一带一路」与全球经济复苏带动出口暴增,国际化走强:工程机械产品的周期性和可贸易性决定国内市场存在饱和临界点,国际化经营成为越来越多工程机械企业发展的必由路径。龙头企业开始塑造国际化品牌,启动本土化经营;

需求继续向农村市场下沉:小型挖掘机和短臂架泵车需求增速加快。

智能化、数字化推动行业转型升级

未来五年是工程机械行业提质增效、转型升级、业务创新并全面国际化的战略发展机遇期,也是中国工程机械迈向真正强大的成熟期。

供应链管理的数字化、智能化:2018年的市场大潮中,很多企业却没有抓住机会,抓住机会的企业也没有乘胜扩大战果,战略供应链管理需加强;

产品的数字化、智能化、服务化:对比国际上标杆企业,国内产品在性价比上有很大优势,但在整合最新的 ICT 技术方面,还需针对国内市场提供更有技术含量的智能化、数字化产品及面向全价值链的服务平台;

液压泵/阀等核心部件的进口替代需整合新的数字化技术:这一轮的市场扩张期受制于液压泵、阀等核心部件的供应,国内厂商需要整合新的技术和服务模式;

数字化智能工厂建设加速:除三一、徐工外,中联、柳工等企业也在规划相应项目,以应对数字化、智能化带来的新一轮产业升级挑战;

非道路机械的环保政策提升排放标准,推动机械设备整体技术升级:除了引起更新换代高峰,客观上也推动了机械设备的圣体科技水准;

数字化带来商业与技术创新加速:受 5G 商用加速影响,主要企业都在尝试移动应用、电商及服务化平台,构建产业生态。